- Определитесь с общей суммой выплат

- Выясните, какие налоги подлежат уменьшению

- Проверьте правильность указанных данных

- Определите период, на который применяется уменьшение налогов

- Внимательно заполните бланк уведомления

- Приложите необходимые документы

- Отправьте уведомление в налоговую

- Ожидайте результатов обработки уведомления

Для налогоплательщиков бывает важно подавать определенные документы в срок, чтобы избежать штрафов или потери определенных льгот. Один из таких документов — это уведомление об уменьшении налога. Оно позволяет снизить размер налоговых взносов благодаря наличию определенных прав и льгот.

Важно знать, что уведомления об уменьшении налога могут быть поданы в случае наличия определенных видов доходов. К ним относятся доходы, связанные с интеллектуальной собственностью: зарегистрированных в России, бывших на лечении, а также доходы от страховых выплат.

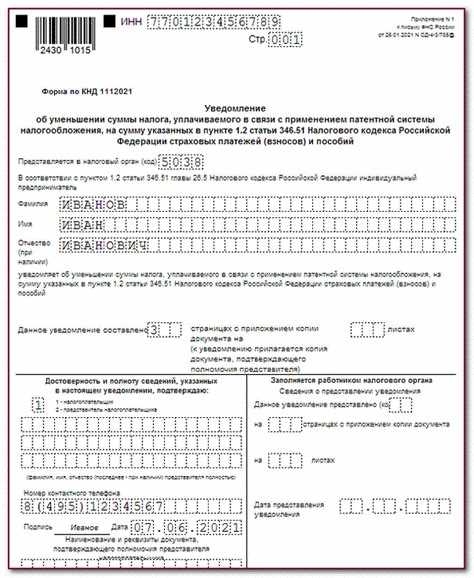

Чтобы подать уведомление об уменьшении налога, необходимо правильно заполнить специальную форму. Обратите внимание на то, что для каждого вида доходов необходима своя форма. Она должна быть заполнена правильно и полностью, указаны все требующиеся данные и приложить соответствующие документы. Обычно форма уведомления состоит из одного листа и ее можно получить в налоговой инспекции или скачать на сайте ФНС.

Определитесь с общей суммой выплат

Перед заполнением уведомления об уменьшении налога необходимо определиться с общей суммой выплат за налоговый период. Для этого следует учитывать не только доходы, но и расходы на деловую деятельность.

Важно ознакомиться с сроками подачи уведомления и взносами, которые необходимо будет внести в бюджет. Имейте в виду, что в случае несвоевременной подачи документов на уменьшение налога возможны штрафы и налоговые санкции.

Перед заполнением уведомления обратите внимание на сведения о страховых взносах и обязательных патентах. Общую сумму взносов и патентов следует учитывать при определении общей выплаты налога.

- Определите общую сумму доходов и расходов на деловую деятельность

- Изучите сроки подачи документов и взносов

- Учтите сведения о страховых взносах и патентах

В поле «общая сумма выплат» следует указать рассчитанную сумму налога, которую необходимо уменьшить. Не забудьте внести все необходимые данные и подписать лист уведомления, перед его подачей в налоговую инспекцию.

Выясните, какие налоги подлежат уменьшению

Для того чтобы правильно заполнить форму уведомления об уменьшении налога, необходимо знать, какие налоги и взносы подлежат уменьшению. Для этого вам нужно собрать сведения об исполнении налоговых обязательств.

Обращаем ваше внимание, что уменьшить налоговые суммы можно по ипотеке, налогу на доходы, налогу на прибыль, налогу на имущество и т.д.

Ознакомьтесь с документами по вашим патентам, на которые вы обязаны платить налоги или получать налоговые льготы. Вам могут потребоваться отчеты о налоговых платежах за прошлый период.

Также помните, что существуют сроки подачи уведомлений об уменьшении налога. Лишние просрочки могут вызвать необходимость уплаты штрафов или даже увеличения налоговой суммы. Всегда делайте уведомления о уменьшении налога вовремя!

- Определите, какие налоги и взносы подлежат уменьшению.

- Проверьте документы по патентам и налоговые отчеты.

- Соберите все необходимые сведения.

- Не забудьте про сроки подачи уведомлений.

Проверьте правильность указанных данных

При заполнении уведомления об уменьшении налога, необходимо внимательно проверить указанные данные. Убедитесь, что все сведения о доходах и взносах верны и соответствуют действительности, чтобы избежать недоразумений с налоговой.

Также очень важно проверить правильность заполнения листа страховых взносов, чтобы избежать переплаты в этой сфере.

Не забудьте проверить сроки подачи уведомления, чтобы избежать штрафов и налоговых санкций. Будьте внимательны также при заполнении данных о патентах и других подобных документах.

В случае, если вы обнаружили ошибки в заполнении уведомления, незамедлительно исправьте их или свяжитесь с налоговыми инспекторами для корректировки информации о ваших взносах и доходах.

| Список возможных ошибок при заполнении уведомления: |

|---|

| 1. Неправильно указаны доходы и расходы |

| 2. Нет точной информации о дате сдачи уведомления |

| 3. Не указаны все необходимые сведения о взносах |

| 4. Ошибки при заполнении данных о патентах и других документах |

| 5. Некорректно заполнен лист страховых взносов |

Важно: Проверьте правильность всей информации, которую вы вносите в уведомление об уменьшении налога, чтобы избежать возможных недоразумений в будущем!

Определите период, на который применяется уменьшение налогов

При заполнении формы уведомления об уменьшении налога необходимо указать период, на который применяется данное уменьшение. Данные сведения необходимы налоговым органам, чтобы корректно рассчитать размер уменьшения.

Сроки применения уменьшения налога могут различаться в зависимости от типа деятельности. Например, для предприятий, работающих по патентам, уменьшение может быть применено на весь год. А для других видов деятельности – только на определенный период.

Чтобы узнать, на какой период применяется уменьшение налогов, необходимо обратиться к налоговым декларациям или бухгалтерским отчетам за соответствующий период. Также можно уточнить эту информацию в налоговой инспекции или консультанту в области налогообложения.

- Для корректной подачи уведомления об уменьшении налога необходимо указать период, на который применяется данное уменьшение.

- Сроки применения уменьшения могут различаться в зависимости от типа деятельности.

- Для уточнения периода применения уменьшения можно обратиться к налоговым декларациям, бухгалтерским отчетам, налоговой инспекции или консультанту в области налогообложения.

Внимательно заполните бланк уведомления

Обратите внимание, что заполнение формы уведомления об уменьшении налога является важным этапом взаимодействия налогоплательщика и налоговых органов. Каждый раз, когда вы изменяете налоговую базу, вы обязаны подать уведомление об этом (а) не позднее указанного срока. Некорректно заполненное уведомление может привести к задержке в снижении налога или к штрафам, поэтому проявите внимательность при выполнении данной процедуры.

При заполнении бланка обязательно укажите все необходимые сведения (о), такие как суммы доходов и расходов, удержанные налоги, взносы на обязательное страхование и информацию об имеющихся патентах. Помните, что налоговые органы могут проверить ваши данные, поэтому полнота и достоверность информации должна быть гарантирована.

Также не забудьте уведомить налоговую инспекцию о достижении порога профессионального дохода (б). Если вы получаете доход, связанный с физической или юридической деятельностью, в зависимости от сферы деятельности вы должны быть зарегистрированы в ЕНВД или УСН. Если вы не сообщите об увеличении дохода, нарушите законодательство.

Перед подачей бланка уведомления обязательно проверьте правильность заполнения и соответствие сведений документальным доказательствам. Не забывайте, что после подачи документов у вас может быть запрошена дополнительная информация (взносы, страховые взносы и т.д.), и наличие полных и точных сведений облегчит этот процесс.

Приложите необходимые документы

Для правильного заполнения формы уведомления об уменьшении налога, необходимо предоставить б.сведения о своей деятельности и доходах. Одним из важных документов является лист сведений о получении патентах на возможность ведения предпринимательской деятельности.

Также важно предоставить сведения о взносах и страховых взносах в ПФР, ФСС и ФМС приложить налоговые и финансовые отчеты, справку о доходах с предыдущего года.

При подаче уведомления об уменьшении налога необходимо предоставить все документы, подтверждающие доходы налогоплательщика за текущий период и всю необходимую информацию о прибыли предприятия.

- Не забывайте:

- Внимательно читать требования к документам;

- Предоставлять все необходимые документы в полном объеме;

- Аккуратно и четко заполнять формы и подписывать их;

Рекомендуется также использовать копии документов и указывать их в уведомлении:

| Документы | Количество копий |

|---|---|

| Документы на предприятие | 1 |

| Налоговые документы | 2 |

| Бухгалтерские документы | 2 |

Отправьте уведомление в налоговую

Налогоплательщики, имеющие патент на осуществление предпринимательской деятельности, должны до оговоренного срока подавать уведомление об уменьшении налога. В уведомлении необходимо указать сведения о числе проданных товаров/услуг и страховых взносах.

При заполнении уведомления следует обратить внимание на формулировки и правильность сбора информации. В частности, необходимо заполнить все поля в уведомлении, в том числе и лист на котором указываются данные о продажах.

Также стоит учитывать, что сразу после подачи уведомления штрафов за его неподачу не будет. Однако, если уведомление не было подано вовремя или было подано с ошибками, налогоплательщик может получить штрафы или другие санкции со стороны налоговой.

Подача уведомления — обязательный этап ведения бизнеса законно и безопасно. Не забывайте собирать необходимые документы заранее и подавать уведомления вовремя, чтобы избежать неприятных последствий.

Ожидайте результатов обработки уведомления

После подачи уведомления об уменьшении налога ожидайте результатов его обработки со стороны налоговых органов. Этот процесс может занять определенное время, но налогоплательщик имеет полное право получить ответ на свое уведомление в установленный срок.

В зависимости от обстоятельств, налогоплательщик может в своем уведомлении также указывать о снятии обязательных взносов в социальные и медицинские страховые фонды, на основании действующих законодательных актов. Это может сократить размер налоговых выплат и уменьшить финансовые затраты налогоплательщика.

Если налогоплательщик является патентованным предпринимателем, то нужно учитывать особенности заполнения уведомления об уменьшении налога. Необходимо предоставить полные и достоверные сведения о полученных доходах, обязательных взносах в страховые фонды и выданных патентах.

- Важно помнить, что информация в уведомлении должна быть четкой и не противоречить предоставленным ранее данным.

- Если налогоплательщик не соблюдает сроки подачи уведомления, либо представляет неверную информацию, может быть осуществлена налоговая проверка или начать возбуждение уголовного дела.

В случае возникновения вопросов или непонимания по заполнению формы уведомления об уменьшении налога можно обратиться за помощью к специалистам налоговых органов или на соответствующие Интернет-ресурсы.