- Отмена ЕНВД

- Почему это был важный режим для бизнеса и почему ЕНВД отменен?

- Какие налоговые режимы подходят для бизнеса с 2021 года?

- Что делать, если бизнес не готов к изменениям и как не реагировать на не выгодный налоговый режим?

- Новые налоговые режимы

- Как выбрать подходящий налоговый режим после отмены ЕНВД?

- Электронная отчетность для перехода

- Сроки перехода на новую систему налогообложения

- Какие изменения для ИП и ООО?

- Развитие бизнеса после отмены ЕНВД

- Плюсы и минусы перехода на новую систему

- Важные моменты для перехода на новую систему

В 2019 году было объявлено, что Единый налог на вмененный доход (ЕНВД) будет отменен для многих профессиональных режимов, на которые он ранее подходил. Это означает, что многие предприниматели сейчас задаются вопросом, какие режимы подходят для их бизнеса и как выбрать наиболее выгодный налоговый режим в новых условиях.

Отмененные режимы на ЕНВД включают торговлю, общественное питание, сферу услуг и другие виды деятельности. Почему это произошло и как налоговый кодекс будет реагировать на эти изменения в будущем — это вопросы, о которых нужно знать каждому предпринимателю.

Когда дело касается налоговых режимов, важно понимать, что каждый предприниматель должен выбирать режим, который наилучшим образом подходит для их бизнеса и доходов. Это может быть произвольный налоговый режим или упрощенная система налогообложения, в зависимости от того, что более выгодно в конкретной ситуации.

Выбор налогового режима — серьезный шаг, который может оказать влияние на доходы предпринимателя. Поэтому важно внимательно изучить все доступные варианты и сделать правильный выбор.

В данной статье мы расскажем о том, какие режимы налогообложения подходят для бизнеса после отмены ЕНВД, и как выбрать наиболее эффективный вариант налогообложения в новых условиях. Если вы предприниматель, который хочет узнать, как эти изменения могут повлиять на ваш бизнес, то продолжайте читать далее.

Отмена ЕНВД

Почему это был важный режим для бизнеса и почему ЕНВД отменен?

Для многих малых предпринимателей налоговый режим единого налога на вмененный доход (ЕНВД) был профессиональным и выгодным. Он освобождал от обязательств по ведению бухгалтерии и сдачи отчетности. Также ЕНВД был более прозрачным и понятным налоговым режимом.

Однако с 1 января 2021 года ЕНВД отменяют. Государство решило упростить налоговую систему и убрать «лишние» режимы. Теперь все предприниматели будут облагаться налогом на общих основаниях.

Какие налоговые режимы подходят для бизнеса с 2021 года?

С 2021 года малые предприятия могут выбрать один из трех способов оплаты налогов:

- УСН (упрощенная система налогообложения) – подходит для бизнеса с годовым доходом до 150 млн. рублей.

- ОСН (общая система налогообложения) – для бизнеса, превышающего лимит дохода по УСН. Требует ведения учета и отчитывания перед налоговой инспекцией.

- ЕНВД (налог на вмененный доход) – остается доступным для некоторых видов бизнеса, таких как лечебные учреждения, сельхозтоваропроизводители и т.д.

При выборе налогового режима необходимо учитывать не только доходы, но и тип деятельности предприятия и реалии регионального рынка.

Что делать, если бизнес не готов к изменениям и как не реагировать на не выгодный налоговый режим?

Если бизнес не готов к новым условиям, то нужно рассмотреть возможность смены предприятия на другую форму собственности, которая бы подходила под выбранный налоговый режим. Также можно обратиться к юристу или бухгалтеру, который поможет разобраться в ситуации и выбрать наиболее подходящий вариант.

Но важно помнить, что игнорирование налогового режима не приведет к хорошим последствиям. Штрафы и более серьезные штрафные санкции могут серьезно ударить по бизнесу. Поэтому необходимо проанализировать свою ситуацию и действовать сообразно.

Новые налоговые режимы

Отмена ЕНВД была событием, что произошло в 2020 году. Теперь бизнесам приходится выбирать, какой налоговый режим подходит им больше. Но почему это произошло? Какие режимы есть на замену ЕНВД?

Отменят ЕНВД из-за того, что он не был выгодным для всех бизнесов: не подходил для тех, кто имел доход выше определенной отметки. И когда налог был отменен, бизнесам пришлось реагировать на новую ситуацию и выбирать, какой режим им стоит выбрать.

- ОДН – для тех, кто ведет деятельность на простых условиях

- УСН – для тех, кто не имеет большого дохода

- ОСНО – для тех, кто имеет доход выше порогового значения

Каждый режим имеет свои особенности, и не всем бизнесам они подходят. Например, для крупных компаний налоговые условия могут быть невыгодными. Какие режимы подходят на практике, зависит от конкретного бизнеса и его доходов.

| Название режима | Порог дохода | Особенности |

|---|---|---|

| ОДН | до 60 млн рублей | Простая форма налогообложения |

| УСН | до 150 млн рублей | Преференции по налогу |

| ОСНО | свыше 150 млн рублей | Обложение всех доходов |

Как выбрать подходящий налоговый режим после отмены ЕНВД?

Отмена ЕНВД вызвала необходимость выбрать другой налоговый режим для многих бизнесов. Но как выбрать подходящий режим?

- Сначала определите, какие режимы налогообложения наиболее подходят для вашего дохода и профессиональной деятельности.

- Определите, какие режимы позволяют минимизировать налоговые затраты и уменьшить риски возникновения налоговых претензий.

- Учитывайте сроки перехода на новую систему налогообложения и решайте, когда лучше для вашего бизнеса перейти на новый режим.

Отмена ЕНВД произошла по нескольким причинам. Во-первых, режим был невыгодно для большинства бизнесов и часто использовался для скрытого снижения налоговых обязательств. Во-вторых, отмена ЕНВД позволит упростить систему налогообложения и повысить прозрачность.

В любом случае, вам необходимо реагировать на отмену ЕНВД и выбрать новый налоговый режим, который подходит для вашего бизнеса. Обратитесь к квалифицированным специалистам, чтобы получить консультацию и помощь в выборе подходящего режима налогообложения.

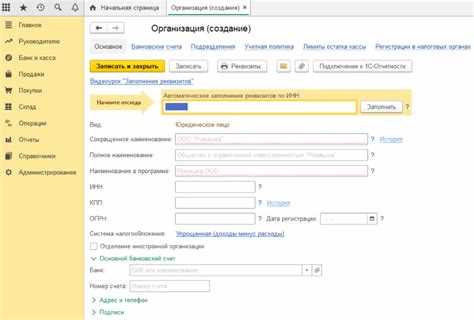

Электронная отчетность для перехода

Когда был отменен режим ЕНВД, для некоторых предпринимателей это стало неожиданным поворотом событий. Ранее, этот режим был невыгодно для бизнеса, работающих в определенных отраслях. Поэтому, для тех, кто подходят по доходу, есть другие режимы налогообложения: общий и упрощенный, который, в свою очередь, делится на доходный и налоговый.

Но как и почему предпринимателям реагировать на то, что произошло? Если ранее вы были на ЕНВД, то, скорее всего, вам нужно подумать о переходе на другой режим, так как его не отменят. Для этого, вам нужно сдать электронную отчетность.

Для тех, кто еще не выбрал режим налогообложения, стоит разобраться, какие режимы подходят вашему бизнесу, и какую электронную отчетность нужно сдавать для перехода.

Если вы профессиональный бухгалтер, то вам нужно знать, что для перехода на упрощенный доходный и упрощенный налоговый режимы, сдача электронной отчетности не требуется.

Таким образом, все предприниматели должны сдавать электронную отчетность для перехода на новый режим налогообложения. Нужно выбрать подходящий режим и подготовить все необходимые документы. В этом вам могут помочь эксперты в области налогообложения.

Сроки перехода на новую систему налогообложения

Отмена ЕНВД – это профессиональный вызов для бизнеса в России. Налоговый режим, который подходил для многих, будет отменен. Но почему это случилось и что произошло?

ЕНВД был введен для упрощения налогообложения и его подходяли те, кто имел доходы ниже 150 миллионов рублей в год. Однако, на практике это оказалось невыгодно для многих бизнесов, которые не могли получить налоговый вычет, не могли выставить НДС в своих счетах, а также не имели права на возмещение НДС по закупкам.

Поэтому, выбор налогового режима для бизнеса становится очень важным. Какие подходят, а какие нет? Это зависит от доходов и специфики вашей деятельности. Однако, нужно реагировать быстро, так как сроки перехода на новую систему уже близки.

- С 1 января 2020 года, МСП и самозанятые могут выбрать УСН.

- С 1 июля 2020 года, УСН будет доступен для всех остальных бизнесов.

Это означает, что вы должны выбрать подходящий налоговый режим, который наилучшим образом будет соответствовать вашему бизнесу. Стоит обратить внимание, что переход на новую систему может потребовать времени и усилий, но это необходимо, чтобы в дальнейшем не сталкиваться с проблемами с налоговой инспекцией.

Какие изменения для ИП и ООО?

Отменят ЕНВД с 1 января 2021 года. Это означает, что ИП и ООО больше не смогут работать по этому режиму налогообложения, который был ранее введен для упрощения отчетности на малом бизнесе.

Что это значит для бизнеса? Если доходы налогоплательщика превысили порог для применения УСН, СН и ПСН, необходимо будет выбрать другой налоговый режим.

Режимы, которые подходят для малого бизнеса, это УСН доходы за год не превышают 150 млн руб., СН доходы не превышают 112 млн руб. и ПСН — доходы за год не превышают 150 млн руб.

Почему ЕНВД перестал быть выгодным? Произошло это из-за многократных изменений законодательства, снижения лимитов доходов, а также из-за фискализации электронных чеков и реформировании системы налогообложения.

Если налогоплательщик не реагировать на изменения и продолжит работать по ЕНВД, то это может привести к увеличению налоговых и штрафных платежей.

Для профессиональных обществ, использующих ЕНВД, также есть альтернативы, например, налогообложение по общей системе налогообложения. Но для выбора наиболее подходящего режима необходимо тщательно изучить свои финансовые показатели.

Развитие бизнеса после отмены ЕНВД

Отмена Единый налог на вмененный доход (ЕНВД) в 2020 году вызвала у предпринимателей много вопросов о том, как выбрать налоговый режим и какие режимы подходят их бизнесу. Доход, который раньше был исчислен по формуле ЕНВД, теперь будет рассчитываться и сдача налоговых отчетов подходиться исходя из настоящих доходов предприятия.

Это означает, что предприниматели должны реагировать на отмену режима профессионально, понимая, что произошло и как это повлияет на их бизнес. Существуют различные режимы налогообложения, которые подходят различным видам бизнеса, поэтому необходимо узнать, какие из них подойдут вы лучше всего, и выбрать наиболее подходящий.

Почему не выгодно оставаться в старом режиме? Несмотря на то, что ЕНВД позволял уменьшить налоговую нагрузку на бизнес, участники рынка часто сталкивались с ограничениями по объему дел или недостаточным профессиональным развитием. Кроме того, участники рынка, в зависимости от своего объема бизнеса, могли столкнуться с необходимостью уплаты больших сумм налогов.

Выбор режима налогообложения – это важный шаг на пути развития бизнеса, который должен быть произведен тщательно и обоснованно.

Плюсы и минусы перехода на новую систему

Что произошло с ЕНВД? В 2020 году режим Единый налог на вмененный доход (ЕНВД) был отменен, что стало неожиданным событием для многих бизнесменов.

На что нужно реагировать? Сейчас встает вопрос о том, какие налоговые режимы подходят тому или иному бизнесу и как на это реагировать.

Какие режимы существуют? Когда ЕНВД был в силе, многие предприниматели не знали о других налоговых режимах, которые могут быть им более выгодными.

Почему отменят ЕНВД? Один из главных аргументов за отмену ЕНВД — это отсутствие четкой регламентации и непрозрачность его механизмов.

Что это значит для бизнеса? Переход на новую систему налогообложения может быть выгодным для некоторых бизнесов, однако не для всех. Профессиональный подход в выборе режима налогообложения может сократить расходы и существенно повлиять на доходность.

- Плюсы:

- Открытость и прозрачность налогообложения;

- Более гибкие условия подбора налогового режима;

- Возможность использовать другие налоговые режимы, которые могут лучше соответствовать вашему бизнесу.

- Минусы:

- Необходимость изучать и оценить новые налоговые режимы;

- Невыгодность для определенных видов бизнеса;

- Дополнительные затраты времени и средств на переход на новый налоговый режим.

Важные моменты для перехода на новую систему

Отменят режим ЕНВД. Со следующего года он будет полностью отменен. Поэтому, если вы работаете по этой системе налогообложения, необходимо подумать о переходе на другой режим.

Не выгодно для бизнесу. Отмена ЕНВД произойдет не только потому, что он устарел, но и потому, что он стал невыгоден для бизнеса. Это обусловлено тем, что для многих компаний стоимость уплаченного налога по этой системе оказывается выше, чем по другим режимам.

Какие режимы налогообложения подходят. Для малого бизнеса наиболее подходящими режимами налогообложения являются УСН и ОСНО. При выборе режима необходимо рассчитать обе системы и сравнить стоимость, чтобы корректно решить, на какой режим переходить.

Что произошло и почему. ЕНВД был введен задолго до системы налога на прибыль и позволял предпринимателям не вести налоговый учет и платить налог по общей ставке. Однако сегодня это уже не удовлетворяет потребностям бизнеса и требует изменений.

Реагировать необходимо сейчас. До конца года у вас есть возможность выбрать новый налоговый режим и перейти на него. Рекомендуется не откладывать этот выбор на последний момент и заранее пересчитать доходы и расходы, чтобы составить представление о том, какой режим будет наиболее выгоден для вашего бизнеса.

Профессиональный налоговый совет. Если у вас есть сомнения или вопросы по поводу выбора налогового режима, то лучше проконсультироваться с профессиональным налоговым консультантом, который поможет вам оценить все возможные варианты и сделать правильный выбор.