- Изменения в налоговом законодательстве

- Вывод:

- Больничные и отпускные станут облагаться налогом

- Изменения в НДФЛ с 2025 года

- Какие ставки будут действовать для выплат отпускных и больничных?

- Кто будет облагаться налогом на больничные и отпускные:

- Что нужно знать работодателям

- Какие документы необходимы для уплаты налога?

С 1 января 2025 года все выплаты, начисляемые по производственным отпускам и больничным листам, будут облагаться налогом на доходы физических лиц (НДФЛ). До этой даты же данные выплаты не облагались этим налогом.

Если работодатель планируемой выплаты по больничным или отпускным листам предполагает выполнить до 1 января 2025 года, то в этом случае выплата не будет облагаться НДФЛ. Но если выплата по этим листам более ранней даты не произведена, то с указанной даты на выплаты отпусков и больничных листов начисляется НДФЛ.

Изменилось и число выплат по больничным и отпускным. Ежегодный отпуск продолжительностью 28 календарных дней (или более) будет начисляться за один раз, а не как раньше – в две части, по 14 дней. Соответственно выплата отпускных тоже будет производиться единовременно.

Что касается больничных листов, то количество выплат отличается от отпускных. Теперь это 22 выплаты в год, вместо прежних 12 за 2 календарных года.

В связи с этим, ведомости по подтверждению произведенной выплаты будут меняться. До 2025 года они будут составляться как на обе части отпуска, так и на 12 выплат по больничным листам в год. С началом нового года в ведомостях эти документы будут 22-х табличных строк с указанием конкретной выплаты за единый элемент времени, а именно за месяц.

Изменения в налоговом законодательстве

Планируемой с 2025 года является смена системы налогообложения для отпускных и больничных, которая изменилась с начала года. Если ранее выдача отпускных и больничных выплат облагалась по ставке 13%, то сейчас на эту сумму НДФЛ не начисляется.

Для тех, кто предпочитает вести ведомости, важным изменением стало то, что дата выплаты отпускных и больничных отличается от даты их начисления. Теперь выплаты проводятся не позже 22 числа месяца, следующего за месяцем, в котором работник использовал свой отпуск или был на больничном.

Если вам необходимо оставаться в курсе изменений и соблюдать требования налогового законодательства, учитывайте, что до 22 числа каждого месяца производится выплата отпускных и больничных, начисленных за предыдущий месяц. Это изменилось с начала января 2025 года, и сейчас более жесткие требования к датам выплат.

Вывод:

- Изменилась система налогообложения для отпускных и больничных

- Дата выплаты отпускных и больничных отличается от даты их начисления

- Выплаты проводятся не позже 22 числа месяца, следующего за месяцем, в котором работник использовал свой отпуск или был на больничном

- Необходимо соблюдать требования налогового законодательства и производить выплаты до указанной даты

Больничные и отпускные станут облагаться налогом

Согласно изменениям в НДФЛ, которые вступают в силу с 1 января 2025 года, отпускные и больничные выплаты, начисленные с этой даты, будут облагаться налогом.

Если дата выплаты отпускных и больничных до 22 числа месяца следующего за отчетным периодом, то они будут обложены налогом в этот же месяц. Если дата выплаты отличается от планируемой, то налог будет начислен исходя из новой даты. Информация о налоговых удержаниях будет отражаться в соответствующих ведомостях.

В связи с этим, работодателям необходимо учитывать изменение порядка обложения налогом отпускных и больничных при расчете заработной платы сотрудников. А работникам нужно учитывать, что выплачиваемые им отпускные и больничные будут облагаться налогом с 2025 года.

Изменения в НДФЛ с 2025 года

С 1 января 2025 года изменятся правила обложения налогом на доходы физических лиц (НДФЛ) отпускных и больничных выплат.

В соответствии с планируемой датой, сотрудникам будут начисляться отпускные и больничные не от даты начала отпуска или болезни, а от 22 числа месяца, следующего за месяцем, в котором состоялась выплата заработной платы. Это означает, что если зарплата была выплачена в январе, то отпускные и больничные будут начислены с 22 февраля.

Также изменилось то, как будут выглядеть ведомости по НДФЛ. Теперь в них нужно будет отразить отпускные и больничные выплаты отдельно от заработной платы. Эта отличается от предыдущей формы, в которой все выплаты отражались в одной таблице.

Если сотрудник получил выплаты в одном месяце, но отпуск начался или болезнь наступила в другом месяце, то налог на отпускные и больничные выплаты будет начисляться и удерживаться согласно новым правилам.

Какие ставки будут действовать для выплат отпускных и больничных?

С 2025 года изменится порядок облагания налогом дохода из отпускных и больничных выплат. Вместо установленной ранее единой ставки 13 %, налог будет взиматься по прогрессивной шкале, учитывающей доходы гражданина за год.

Для больничных выплат налоговая ставка будет зависеть от того, была ли эта выплата произведена до или после планируемой даты введения новых изменений — 1 января 2025 года. Если больничный отпуск был начат до этой даты, налог будет взиматься по прежней ставке 13 %. Если же выплата была произведена после 1 января 2025 года, то налог будет взиматься в соответствии с новой прогрессивной шкалой.

Для отпускных выплат налоговая ставка также изменится. Но в отличие от больничных, налоговая ставка на отпускные не будет зависеть от даты выплаты. Она будет рассчитываться в соответствии с годовым доходом гражданина и данной прогрессивной шкалой.

- Доход до 5 млн рублей – ставка налога составит 13 %

- От 5 до 10 млн рублей – ставка налога составит 15 %

- От 10 до 15 млн рублей – ставка налога составит 17 %

- Свыше 15 млн рублей – ставка налога составит 20 %

Изменился также срок подачи ведомостей о выплаченных доходах. Работодатели должны будут сформировать такую ведомость уже до 22 января каждого года, а не до 1 апреля, как это было ранее. Данные изменения коснутся большинства граждан, получающих доход не только по основному месту работы, но и по дополнительному месту работы или от предпринимательской деятельности.

Кто будет облагаться налогом на больничные и отпускные:

В соответствии с изменениями в НДФЛ с 2025 года, налог на больничные и отпускные будет начисляться:

- от всех выплат, если работник находился на больничном листе в течение более 15 дней за календарный год;

- от отпускных, если их выплата превышает среднюю заработную плату работника за три месяца, предшествующих месяцу начала отпуска.

Однако, если больничный лист был выдан до 22 декабря 2021 года или отпуск был предоставлен до 1 января 2025 года, то сумма выплаты не будет облагаться налогом.

Если данные выплаты содержатся в ведомости по заработной плате, выгруженной за январь 2025 года, то налог будет начисляться с учетом планируемой выплаты.

В случае изменения даты окончания больничного листа или дата начала отпуска изменилась, сумма налога может отличаться от первоначально запланированной.

Что нужно знать работодателям

Изменения в НДФЛ затрагивают выплаты отпускных и больничных начиная с 2025 года. Согласно новым правилам, дата выплаты отпускных должна быть до следующей выплаты заработной платы, а не раньше 22 числа следующего месяца. Также изменилось правило выплаты больничных — теперь они должны выплачиваться в момент, когда работник предоставляет медицинскую справку.

Если вы планируете отпуск для своих сотрудников, то необходимо учесть, что дата выплаты не должна быть позже, чем следующее заработное платежное период. Также стоит знать, что отпускные выплачиваются по ведомости, что означает, что сумма заработанного за работником отпуска будет прописана в соответствующей ведомости.

Если же речь идет о выплате больничных, то стоит помнить, что они должны быть выплачены в момент предоставления медицинской справки. Также, если больничный оказался длиннее планируемой даты, то необходимо произвести корректировку выплаты в соответствующем месяце.

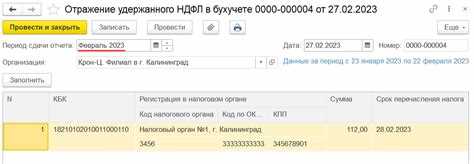

Какие документы необходимы для уплаты налога?

Если вы планируете начислить и уплатить налог с доходов физических лиц по выплатам отпускных и больничных в январе 2025 года, то для этого вам понадобятся следующие документы:

- ведомости по начислению заработной платы за соответствующий период;

- даты выплаты отпускных и больничных, которые отличаются от установленных календарных дат выплаты заработной платы;

- планируемой даты удержания налога с выплаты.

Изменилось то, что начисляться налог на выплаты отпускных и больничных будут в месяце выплаты, а не в месяце отпусков или болезни. Это означает, что в случае если дата выплаты отличается от установленных календарных дат выплаты заработной платы, то удержание налога будет производиться по фактической дате выплаты.

Для правильного начисления и уплаты налога необходимо учесть даты выплаты и подготовить все необходимые документы заранее, чтобы избежать задержек и нарушений