- Кабинет налогоплательщика: порядок действий по представлению уточненной налоговой декларации 3-НДФЛ в 2025 году

- Распространенные ошибки и неточности в уточненной декларации

- Порядок действий при обнаружении ошибок в декларации

- Ответы на вопросы по представлению декларации

- Условия для подачи уточненной налоговой декларации 3-НДФЛ

- Порядок представления

- Условия при обнаружении неточностей и ошибок

- Распространенные вопросы и ответы

- Источники доходов в уточненной налоговой декларации 3-НДФЛ

- Ответы на вопросы об источниках доходов в уточненной налоговой декларации 3-НДФЛ:

- Налоговые скидки и вычеты в уточненной налоговой декларации по 3-НДФЛ

- Перенос данных из декларации за предыдущий год в 3-НДФЛ

Вопросы, связанные с заполнением налоговой декларации 3-НДФЛ, всегда были наиболее распространенными при обращении населения в налоговые службы. Ошибки и неточности в ее заполнении приводят к необходимости ее повторного представления и негативному отношению со стороны налоговых органов.

В 2025 году вступят в силу новые правила представления уточненной налоговой декларации 3-НДФЛ, которые предусматривают порядок устранения обнаруженных неточностей в действиях налогоплательщиков.

В статье будут даны ответы на наиболее распространенные вопросы при заполнении уточненной налоговой декларации 3-НДФЛ, а также подробно описан порядок ее представления и устранения ошибок, в том числе и на техническом уровне.

Кабинет налогоплательщика: порядок действий по представлению уточненной налоговой декларации 3-НДФЛ в 2025 году

Распространенные ошибки и неточности в уточненной декларации

При заполнении уточненной налоговой декларации 3-НДФЛ могут возникнуть вопросы и возникнуть распространенные ошибки и неточности. Например, неправильное указание суммы доходов или налоговых вычетов, отсутствие необходимых документов или неправильный расчет.

Порядок действий при обнаружении ошибок в декларации

Если вы обнаружили ошибки в уточненной налоговой декларации 3-НДФЛ, необходимо их исправить. Для этого следует зайти в кабинет налогоплательщика и открыть ранее заполненную декларацию. Нажмите на кнопку «Редактировать» и исправьте ошибки.

Ответы на вопросы по представлению декларации

- Как правильно заполнить декларацию?

Для правильного заполнения декларации следует внимательно прочитать инструкцию и внимательно заполнить все поля.

- Какие документы необходимо приложить к декларации?

Документы, необходимые для приложения к декларации, указаны в инструкции.

- Какая сумма налога должна быть указана в декларации?

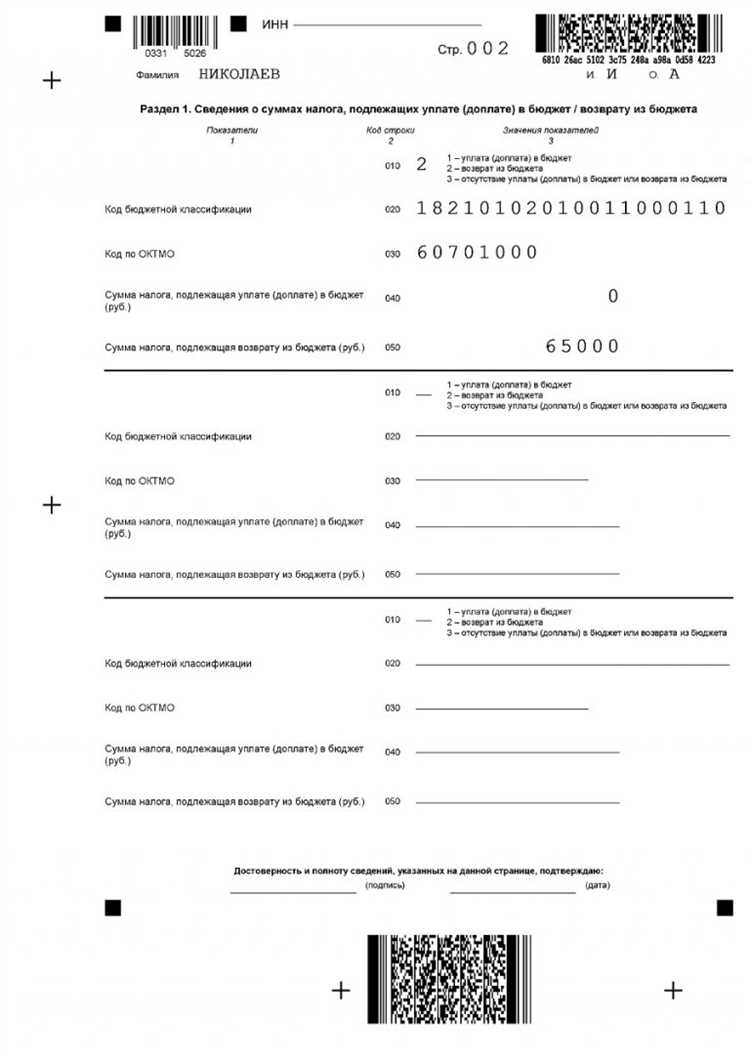

В декларации должна быть указана сумма налога с учетом всех налоговых вычетов.

Условия для подачи уточненной налоговой декларации 3-НДФЛ

Порядок представления

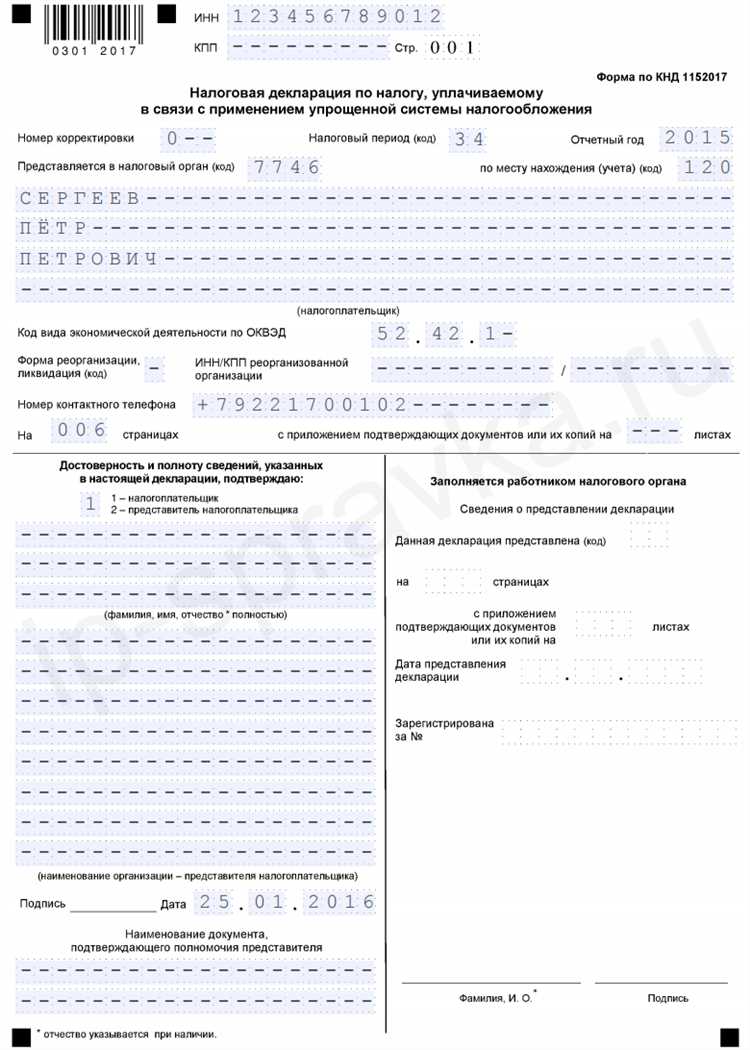

Уточненную налоговую декларацию 3-НДФЛ необходимо подать в ИФНС по месту нахождения налогоплательщика. Подача осуществляется в электронном виде через сайт ФНС или личный кабинет налогоплательщика, либо в печатном виде через почту России или лично в ИФНС.

Условия при обнаружении неточностей и ошибок

При обнаружении неточностей и ошибок на уточненной декларации 3-НДФЛ, налогоплательщик должен исправить их в срок до 31 декабря года, следующего за отчетным. В случае нахождения ошибок ИФНС может запросить уточнения или дополнения к декларации.

Распространенные вопросы и ответы

- Какие данные можно уточнять в декларации 3-НДФЛ? В уточненной декларации можно изменить данные о доходах, социальных льготах, налоговых вычетах и другие.

- Какой срок на подачу уточненной декларации 3-НДФЛ? Срок подачи уточненной декларации — до 31 декабря года, следующего за отчетным.

- Что делать, если уточненная декларация не принимается ИФНС? В случае отказа от принятия уточненной декларации, необходимо обратиться в ИФНС с запросом об устранении причин отказа.

Источники доходов в уточненной налоговой декларации 3-НДФЛ

При представлении уточненной налоговой декларации 3-НДФЛ в ИФНС возникают вопросы по порядку действий и правильному заполнению. Один из важных элементов декларации — это указание всех источников дохода.

Наиболее частые ошибки и неточности обнаруживаются при указании доходов от сдачи в аренду недвижимости, получении наследства и подарков, продаже имущества. При этом необходимо учитывать, что все доходы, полученные в течение года, подлежат обязательному декларированию.

Порядок заполнения декларации определен законодательством и подробно описан в инструкции. Для каждого источника дохода следует указывать необходимые данные, например, при продаже имущества — дату покупки, стоимость покупки, стоимость продажи и дату продажи. Необходимо также правильно указывать налоговые вычеты и имеющиеся обязательства по уплате налогов.

Ответы на вопросы об источниках доходов в уточненной налоговой декларации 3-НДФЛ:

- Как указать доходы от продажи имущества в уточненной налоговой декларации 3-НДФЛ? — Для этого необходимо заполнить соответствующие графы декларации: дату покупки, стоимость покупки, стоимость продажи и дату продажи. В случае наличия обязательств по уплате налога следует указывать их размер.

- Нужно ли указывать подарки и наследство в уточненной налоговой декларации 3-НДФЛ? — Да, необходимо указывать все полученные доходы, включая наследство и подарки.

- Какие налоговые вычеты можно получить при заполнении уточненной налоговой декларации 3-НДФЛ? — Налоговые вычеты могут быть получены, например, при рождении ребенка, при оплате обучения или лечения, при покупке жилья, при пожертвованиях на благотворительность.

Налоговые скидки и вычеты в уточненной налоговой декларации по 3-НДФЛ

Порядок применения налоговых скидок и вычетов находится под пристальным взглядом ИФНС. В случае обнаружения неточностей или ошибок в декларации вопросы при применении налоговых скидок возникнут наиболее часто.

Важно разобраться в распространенных ошибках, чтобы избежать штрафов и задержек в получении возмещений. Лучший способ избежать вопросов со стороны ИФНС — это убедиться в правильном применении налоговых скидок и вычетов.

Если в уточненной налоговой декларации обнаружены ошибки при расчете скидок или вычетов, ответить на вопросы ИФНС может оказаться непростой задачей. Важно знать и следовать правилам заполнения, чтобы избежать ошибок и задержек.

Чтобы избежать ошибок и вопросов при заполнении декларации, рекомендуется использование проверенных и надежных программ для расчета налоговых вычетов. Правильное применение налоговых скидок и вычетов обеспечит снижение налогооблагаемой базы и сокращение вашей налоговой нагрузки.

- Налоговые скидки: это предложения, которые дают налогоплательщику право на сниженную налогооблагаемую базу.

- Налоговые вычеты: это возможности уменьшить сумму налога, который нужно оплатить.

| Наименование вычета | Сумма вычета |

|---|---|

| Вычет за обучение | До 120 000 рублей или реальные затраты родителей на образование ребенка |

| Вычет за лечение | Реальные затраты на лечение себя, друзей, семьи |

Перенос данных из декларации за предыдущий год в 3-НДФЛ

При заполнении уточненной налоговой декларации 3-НДФЛ в 2025 году, вопросы, касающиеся переноса данных из декларации за предыдущий год, являются одними из наиболее распространенных. Для ответов на эти вопросы следует обратиться к приказу ИФНС № 129 от 03.10.2022 года «Об утверждении порядка представления уточненных налоговых деклараций по налогу на доходы физических лиц», регулирующему действия при обнаружении неточностей и ошибок.

В соответствии с этим приказом, в случае обнаружения неточностей или ошибок в декларации за предыдущий год, а также в случае изменения обстоятельств, на основании которых была заполнена декларация за предыдущий год, следует подать уточненную декларацию. При этом, данные, которые не изменялись с прошлого года, могут быть перенесены в уточненную декларацию. Таким образом, необходимо указать только те данные, которые изменились.

Для представления уточненной налоговой декларации 3-НДФЛ следует заполнить форму по образцу, указанному в приказе ИФНС № 129, приложить к ней соответствующие документы и подать в ИФНС в порядке, установленном законодательством.

Надеемся, что данная информация поможет вам правильно заполнить уточненную налоговую декларацию 3-НДФЛ в случае необходимости переноса данных из декларации за предыдущий год.