- Что такое налоговый вычет на жилье?

- Как получить налоговый вычет на жилье?

- Как использовать налоговый вычет на жилье?

- Что делать с неиспользованным остатком налогового вычета?

- Какие документы нужно предоставить для получения неиспользованного остатка налоговых вычетов на жилье в упрощенном порядке?

- Ограничения на получение неиспользованного остатка налоговых вычетов на жилье в упрощенном порядке

Для многих граждан России наличие собственного жилья – это гарантия надежного инвестирования и защиты своего имущества. Законодательство страны предусматривает возможность получения налогового вычета за приобретение нового жилья в определенных случаях. Очень часто бывает, что после покупки квартиры наличие неиспользованного остатка налогового вычета становится для заявителя проблемой.

Налоговые вычеты являются дополнительными компенсациями, которые можно получить при покупке жилья. Значит, если вы оплатили налоги при покупке квартиры из своих собственных средств, то имеете право на возврат до 13% в зависимости от региона. Однако, при этом очень важно узнать, что такое вычет, за что и как его можно получить. В данном случае речь идет о налоговом вычете на имущество, предусмотренным ст. 220 НК РФ для физических лиц.

Для того, чтобы узнать о наличии неиспользованного остатка вычета, следует обратиться в налоговую инспекцию. Важно отметить, что если вы получаете зарплату по 3-НДФЛ то вам необходимо неспеша изучить документы, в которых указан статус вычета. Полученная из налоговой службы справка будет основополагающей для дальнейшего процесса по возврату неиспользованного остатка налоговых вычетов.

Для того чтобы получить удовольствие от налоговых вычетов на жилье, и не оставаться в проигрыше в этом деле, вам необходимо знать и понимать все условия и требования, чтобы быть уверенным, что вы не упустите шанс на возврат своих средств.

Что такое налоговый вычет на жилье?

Налоговый вычет на жилье – это механизм, предусмотренный законодательством РФ, который позволяет получить гражданам скидку на уплату налога на доходы физических лиц (НДФЛ) за определенный период.

Если вы приобрели квартиру, дом или долю в них в собственность на территории РФ, то вы имеете право на налоговый вычет.

Чтобы воспользоваться этим правом, вы должны собрать необходимые документы и подать декларацию по форме 3-НДФЛ в соответствующие налоговые органы.

Значит, если вы приобрели недвижимость в собственность за свои деньги, то имеете право на налоговый вычет на основании статьи 220 Налогового кодекса РФ.

- Чтобы узнать, что входит в имущественный налоговый вычет на жилье, необходимо:

- ознакомиться с налоговыми законами и нормативными актами;

- посетить сайт Федеральной налоговой службы России;

- обратиться в налоговую инспекцию.

Как получить налоговый вычет на жилье?

Налоговый вычет на жилье — это возможность получить часть денег, заплаченных за покупку квартиры или другого имущества, связанного с жильем, обратно от государства. Это значит, что вы можете получить часть денег обратно за определенный год.

Что нужно сделать, чтобы получить вычет? Во-первых, вам нужно узнать, используете ли вы этот вычет в данный момент. Если нет, то вы можете запросить его. Во-вторых, необходимо, чтобы у вас был налоговый остаток, за который можно получить вычет. Например, если вы купили квартиру в 2020 году и заплатили за нее налог на имущество, то вы можете получить вычет за этот год.

Что значит узнать, используете ли вы вычет? Вам нужно проверить, есть ли у вас налоговый вычет в декларации доходов за прошлый год (3-НДФЛ). Если вы его указывали, значит, вы используете вычет на данный момент. Если же не указали, то можете получить неиспользованный остаток.

Если у вас есть налоговый остаток, за который можно получить вычет, то вам нужно подать заявление в налоговую инспекцию. Для этого заполните форму и приложите копию свидетельства о праве собственности на квартиру или другое имущество, связанное с жильем.

В результате, вы можете получить неиспользованный остаток налогового вычета на жилье. Не упустите возможность вернуть часть денег, заплаченных за квартиру или другое имущество, связанное с жильем.

Как использовать налоговый вычет на жилье?

Налоговый вычет на жилье — это одна из возможностей получить существенную выгоду при покупке или строительстве жилья. Если вы являетесь владельцем недвижимости и проживаете в ней постоянно, то вы можете воспользоваться этим вычетом за последние три года.

Для того чтобы узнать, какой остаток налогового вычета у вас имеется, необходимо обратиться в налоговую инспекцию и получить справку о доходах за прошедший год. Обратите внимание, что для получения вычета необходимо предоставить 3-НДФЛ, который дает возможность проверить ваши доходы и узнать размер исчисленного налогового вычета.

Значит, вычитая из дохода размер налогового вычета, вы оплачиваете налог на меньшую сумму. В результате вы сможете сэкономить существенную сумму денег на погашении кредита или на оплате коммунальных платежей. Применение налогового вычета — это один из способов избежать дополнительных расходов при оплате жилья.

- Что нужно знать о налоговом вычете на жилье?

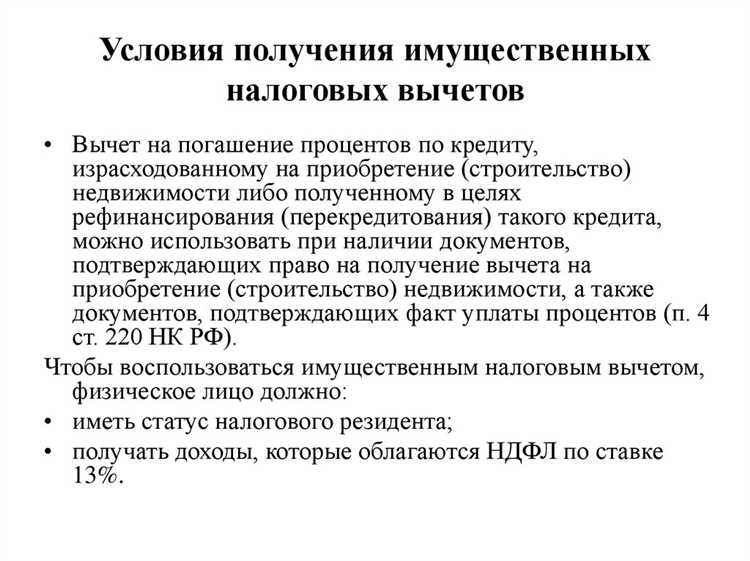

- Для получения налогового вычета необходимо иметь доходы, облагаемые подоходным налогом.

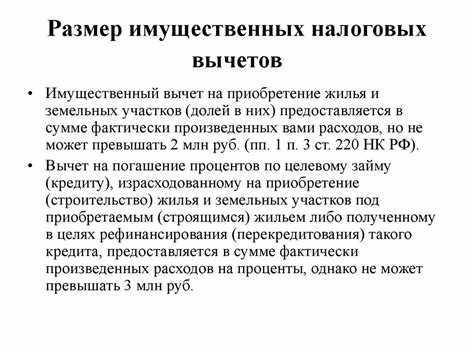

- Вычет предусматривает сумму до 2 млн рублей.

- Он не распространяется на приобретение земельных участков, автомобилей или иного имущества, кроме жилой недвижимости.

Таким образом, использование налогового вычета на жилье позволит вам легче спланировать бюджет, экономить деньги и получить существенную выгоду. При этом необходимо знать, как узнать остаток налогового вычета и иметь все необходимые документы для его получения. Однако, не забывайте о том, что это возможность получить финансовую помощь при приобретении жилья и уберечь свой бюджет от ненужных затрат.

Что делать с неиспользованным остатком налогового вычета?

Если вы израсходовали всю сумму налогового вычета на покупку или строительство жилья, то вам больше нечего делать. Однако иногда возникают ситуации, когда неиспользованный остаток остается.

Что же можно сделать с этим остатком? Для начала нужно узнать, что предусматривает законодательство: можно ли использовать неиспользованный остаток налогового вычета на другие имущественные цели или только на оплату жилья?

Согласно 3-НДФЛ, налоговый вычет можно использовать только на покупку или строительство жилья. Однако есть один нюанс: если вы продали свою квартиру, купили другую и взяли на эту сумму ипотеку, то вы можете использовать остаток налогового вычета на погашение ипотеки.

Таким образом, если у вас есть неиспользованный остаток налогового вычета и вы планируете покупать квартиру в ближайшее время, то его можно использовать на оплату жилья. Если же квартиру уже купили и оплатили, а вы все еще имеете неиспользованный остаток, то можете использовать его на погашение ипотеки, взятой на эту сумму.

Какие документы нужно предоставить для получения неиспользованного остатка налоговых вычетов на жилье в упрощенном порядке?

Если у вас есть неиспользованный остаток налоговых вычетов за предыдущие годы по покупке квартиры, то есть возможность вернуть деньги из бюджета. В этом случае нужно обратиться в налоговую инспекцию.

Что нужно предоставить, чтобы получить остаток налогового вычета? Вам понадобится справка из 3-НДФЛ за год, в который вы воспользовались вычетом. Также нужно будет предъявить договор купли-продажи квартиры и документы, подтверждающие оплату.

Если вы покупали квартиру в ипотеку, то нужно предоставить договор ипотеки и документы, подтверждающие выплаты по ипотеке.

Значит, чтобы узнать, что нужно предоставить, вам нужно проверить документы, которые вы получили при покупке квартиры или оформлении ипотеки.

Ограничения на получение неиспользованного остатка налоговых вычетов на жилье в упрощенном порядке

Для того чтобы получить неиспользованный остаток налоговых вычетов на жилье в упрощенном порядке, необходимо узнать свой налоговый вычет. Это можно сделать с помощью формы 3-НДФЛ, в которой указывается размер вычета за предыдущий год.

Однако, существуют некоторые ограничения на получение неиспользованного остатка. Например, такой вариант возможен только при наличии квартиры в собственности или доли в этой квартире.

Также, необходимо понимать, что получение неиспользованного остатка налоговых вычетов на жилье в упрощенном порядке означает получение имущественного вычета. Значит, его размер будет ограничен суммой налога на доходы физических лиц за текущий год.

Из этого следует, что не всегда можно получить полную сумму неиспользованного остатка. Чтобы узнать свой остаток и ограничения, следует обратиться к соответствующей инструкции или квалифицированному специалисту в области налогового законодательства.